Published on 05-07-2020

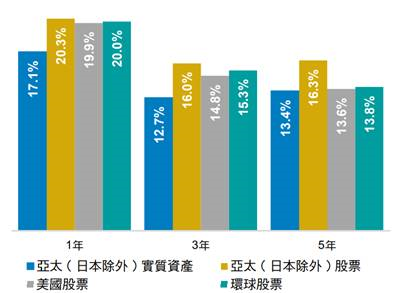

美盛環球資產管理發表報告,指長期來看,亞太區實質資產的波幅低於區內股市。在市況動盪期間,較倚賴盈利表現及經濟週期的資產類別將顯著波動。然而,由於上市基建持有有形實體財產、資源及受監管合約,這些資產大多不會因風險而出現與市場同樣幅度的拋售,因此有助支持上市基建的價值。於過往一年、三年及五年期間,亞太區(日本除外)實質資產等權指數的波幅低於區內股市(圖1)。

圖1:亞太區(日本除外)實質資產與區內股票指數的波幅對比

過往一年、三年、五年的年度化波幅(截至2020年3月31日)

資料來源:彭博,截至2020年3月31日。亞太區(日本除外)實質資產:富時EPRA/NAREIT亞洲(日本除外)房地產投資信託指數、摩根士丹利綜合亞太區(日本除外)公用事業指數、摩根士丹利綜合亞太區(日本除外)基建指數的等權波幅;亞太區(日本除外)股票:摩根士丹利綜合亞太區(日本除外)指數;環球股票:摩根士丹利世界指數;美國股票:標準普爾500指數。

與其他資產的相關性較低

投資者在配置資產時往往會物色可分散風險及回報來源的資產,而相關性是一項重要的評估指標。根據以往紀錄,基於多種原因,實質資產與股票及債券的相關性較低。

首先,上市房地產投資信託、公用事業及基建設施所持有的相關實質資產無法輕易在二級市場買賣,因此這類有形資產較不容易受短線投資者影響。基建資產波幅較低的另一原因在於其相關投資具特殊性。例如,對於一間完全以租金為收入的購物商場而言,標準普爾500指數單日突然急跌10%或不會對其即時產生直接影響。在此情況下,資產面臨的下行風險已大為降低。

圖2:亞太區(日本除外)實質資產與環球資產類別的相關性三年期相關系數

(截至2020年2月29日)

資料來源:彭博,截至2020年2月29日。房地產投資信託:富時EPRA/NAREIT亞洲(日本除外)房地產投資信託指數;公用事業:摩根士丹利綜合亞太(日本除外)公用事業指數;基建:摩根士丹利綜合亞太基建價格回報美元指數;亞太區(日本除外)股票:摩根士丹利綜合亞太區(日本除外)指數;歐洲股票:摩根士丹利歐洲指數;美國股票:標準普爾500指數;環球股票:摩根士丹利世界指數;環球債券:彭博巴克萊環球綜合總回報指數;環球高收益債券:彭博巴克萊環球高收益債券總回報指數。

總結

過往十年間,各國央行提供的低成本資金已導致股票與債券之間的相關性增強,而傳統上兩者在資產配置框架內具有互相抵銷的作用。展望未來,不難想像若出現環球金融危機,投資情緒轉差或會導致股債同步下跌。因此,在當今環境下,投資者更應該物色波幅較低的資產,並降低整體投資組合的相關性。