Published on 23-04-2020

施羅德發表報告,指市場因應新型冠狀病毒危機作出反應,出現無差別恐慌性拋售外,幾乎陷入凍結狀態。

該行指,企業債券市場熬過數星期艱難時期,為「第一階段市場反應」。由於流動性處於極低水平,投資者要進行債券買賣變得更為困難,當中亦有數天沒有發行任何新債券。

同時,企業債券息差以罕見、甚至是前所未有的速度擴大,可見拋售程度的嚴重性,亦意味著投資者現時將因為承受向企業提供借貸的風險而獲得較以往高的補償。

該行指,上一次出現企業債券息差大幅擴大是在2011年歐洲政府債券出現危機的時候,但現時的程度仍與2008-09年金融危機時有一段距離。

施羅德表示,各地政府及央行已作出迅速及主動的反應,認為金融體系崩潰的風險相對較低。

該行 認為企業債券市場的形勢應該會開始逆轉。投資者將會從無差別的拋售轉向更謹慎地考慮哪些行業及企業較為穩健,甚至能夠從目前的危機中受惠,同時亦會辨別出無法渡過危機的行業和企業。形成「第二階段市場反應」的序幕。投資者在買賣時將作出更謹慎的選擇,而行業和企業間的成敗亦將高下立見。屆時,市場機遇將會逐步浮現,而這些機會對有能力分辨贏家和輸家的投資者來說就更明顯了。

施羅德認為歐洲企業債券息差擴大的情況即將結束。BBB級投資級別的歐洲債券息差介乎在50點子與400點子左右之間。雖然區間有所擴大,但仍與2011年的水平有一段距離。

此外,目前市場有好一部份交易是在高於200點子息差的基礎上進行,明顯較以往5年左右為多。現時孳息率走勢與價格呈相反之勢,歐洲投資級別企業債券價格明顯低於歷來價格,很可能是從中購入具備穩健孳息率債券的良機。

另一方面,美國的估值亦具備相當的吸引力。投資級別債券的孳息率已升至暗示經濟將出現衰退的4% 左右,而高收益債券孳息率亦已升至 11%。雖然債市在過去數星期出現大幅波動,但投資級別的整體市場運作仍然維持良好,新債券發行市場未有出現實質的停轉,而來自亞洲投資者及保險公司的需求亦升至有記錄以來的高位。

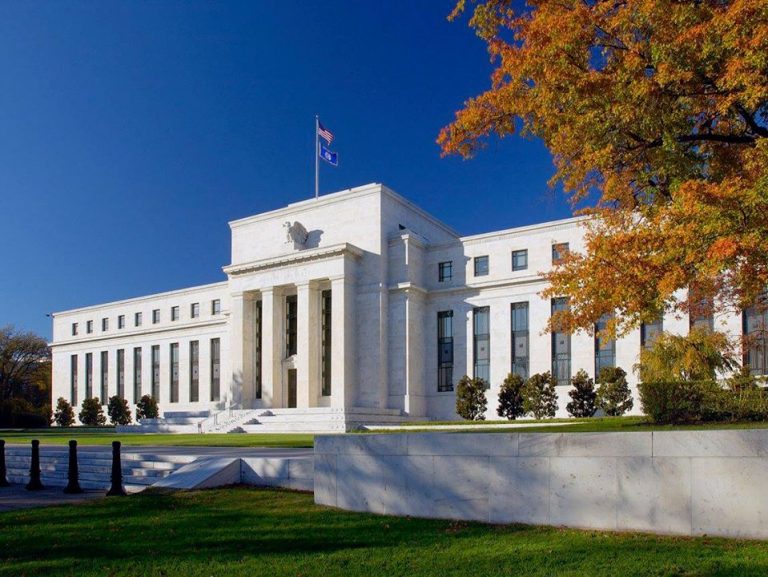

聯儲局購買企業債券的舉動將帶來決定性的變化,除了改善投資級別債市的流動性之外,亦會推動企業積極維持它們的投資級別評級。

施羅德指出,以往當息差出現類似的新起點時,投資級別市場在往後數年所錄得的超額回報平均達到 15% 至 25%,而高收益債市則達到 15% 至 45%。因此,在類似的市場水平開始投資很可能是獲取回報的良機。